房屋公司今年发行452亿美元债券,利率超过10%,利率为30%。

一度沉寂数月的外国美元债券融资市场已经活跃起来。一个多月来,住房公司出售了发行美元债券的计划,或成功地筹集了美元融资。从目前的资本链状况来看,住房企业仍在利用现有的所有融资工具,尽可能多地融资,更习惯于"借入新旧",以避免债务违约,并导致"多米诺效应"。

根据中原房地产研究中心向"证券日报"提供的数据,自2020年以来,住房公司的外国美元债券总额为452亿美元,比2019年同期的163亿美元下降了167%。此外,据壳牌研究所的统计和整理数据显示,今年7月,外资融资72.1亿美元,同比增长30%,比去年同期下降2%,但仍未达到去年同期的水平。然而,自8月初以来,根据目前的数据统计,海外债券市场呈现出加速增长的趋势。从八月一日至八月九日,海外融资总额为二十四亿三千万美元,较去年同期大幅增加百分之八十。

还本付息的需求是主要原因,一些房屋公司已经拖欠债务。"通泽研究所研究主任宋宏伟告诉"证券日报",今年下半年将是住房企业还债的高峰期。同时,七月是传统的淡季销售,销售回报疲弱,只能加快外部融资。

中小企业融资渠道不多

低成本资本一直是高杠杆运作的房地产企业的重要生存重心,也是抢占市场份额的利器。

近十年来,依靠国内外融资平台和灵活运用融资窗口期,一些开发商已经成长为今天的房主企业,在一定程度上缓解了压力,但对于一些缺乏低成本融资渠道的中小型住房企业来说,国外高息美元债务是维持企业经营的最佳输血渠道之一。

在这一流行病的影响下,海外债券市场受到了严重影响。今年4月,"零债券发行"从5月至6月逐渐恢复,7月份继续增长。壳牌研究所(Shell Research Institute)资深分析师潘浩告诉"证券日报"(Securities Daily),海外融资的加速增长主要是由于住房公司面临偿还债务的压力、销售压力以及外部金融环境收紧的压力。

在疫情的影响下,住房企业的国内融资环境已经放松,主要住房企业尤其是中央企业和国有企业的背景融资成本相对较低。"万科今年3月发行了25亿元债券,最低利率只有2.6%。"宋宏伟告诉"证券日报"。

在融资需求大幅度增长的情况下,中小住宅企业在融资水平上处于相对被动的状态。国内对房地产行业的融资估值较高,利率较低,是大多数住房企业的首选渠道,但对住房企业的要求和限制越来越多,个人制度要求是前50家住房企业或前100家住房企业,以及信贷资格高于AAA等。潘浩告诉"证券日报",这样,大多数中小型住房公司将被拒之门外,不得不选择利率更高、估值更低的外国融资渠道。

-

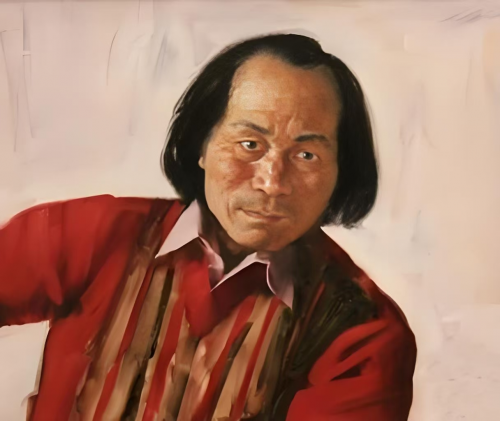

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16