中国铁路:拟发行35亿元可再生公司债券,以偿还利息负债,补充流动性

据上海证券交易所称,中国铁路股份有限公司计划在2020年发行可再生公司债券(第五期)(面向专业投资者)。

发行说明书显示,目前发行的债券规模不超过35亿元人民币(含),债券分为两大类。

品种息票的查询范围为3.30%≤4.30%,基准期为3年,每三个有息年为一个周期。在每周末,发行人有权选择将品种债券的到期日延长一个周期(即3年),或在该周期结束时全额支付品种债券。

品种第二息利率的查询范围为3.80%≤4.80%,基准期为5年,每五个有息年为一个周期。每周末,发行人有权选择将品种债券的到期日延长一个周期(即5年),或在周期结束时全额支付品种债券。

债券的主要承销商、簿记经理和债券托管人是中信证券(Citic Securities),共同牵头承销商是招商证券(China Merchants Securities)。2020年8月18日,发行首日。

据悉,在扣除发行费用后,本期发行的全部资金将用于偿还公司及其子公司的利息负债和补充流动资金,其中15亿元将用于偿还公司及其子公司的银行贷款,其余用于补充营运资金。

【慎重声明】凡本站未注明来源为"每日资讯网"的所有作品,均转载、编译或摘编自其它媒体,转载、编译或摘编的目的在于传递更多信息,并不代表本站赞同其观点和对其真实性负责。如因作品内容、版权和其他问题需要同本网联系的,请在30日内进行!

今日热点

热门图文

助力健康中国建设!宏鸿德脉磁光仪新品发布

苏州城发设计院,潜心工匠、钻石品质

AQUA 爱克专业泳池设备,铸就云南别墅泳池健康水质与品质空间

逸夫眼镜匠心之选备受认可 获得行业多项殊荣

健康新生态·聚势赢未来丨伽澜健康集团年度伽友峰会在京圆满举办

北汽销售与风潮实业达成战略合作,携手开启新篇章

精彩推荐

-

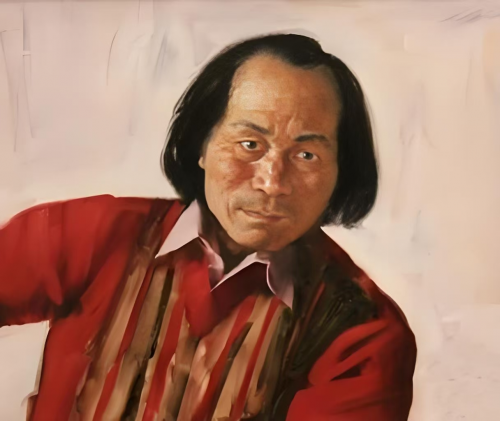

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16