加强合作,建设双赢科技,帮助金融机构创造增长价值

8 月 17 日,京东金融宣布了一系列品牌升级,包括标识更换和升级,应用程序完成了修订,并提出了品牌主张。

作为京东旗下的个人理财品牌,在品牌升级的背后,我们可以看到京东金融正在深化与金融机构的 "合作" 和 "合作",同时为金融用户提供高效、准确的金融决策服务,具备平台、智能和包容三大核心竞争力。

京东数学部副总裁谢锦升表示,当产业数字化转型按下加速键时,电力行业数字化已成为整个行业的共识。在后流行病时代,组织变革和技术创新已成为提升其在全球价值链中地位的关键。

开放合作共赢

近几年来,金融科技公司、互联网企业、数字技术公司等加快了转型,金融机构早已由竞争对手转变为合作伙伴,科技企业的业务重心逐渐转向科技出口,并考虑到服务 B、C 的方向。

从与京东合作的金融机构数量来看,有近千家金融机构,共有近万种金融产品,涉及金融管理、贷款、保险和分期四个主要业务部门。

金融机构与科技企业合作的关键是 "技术",技术是许多互联网企业和数字技术公司的优势和竞争力,技术的最大优势是减少信息不对称,提高效率。在金融领域,大数据、人工智能等科技手段将有助于建立新的金融生态。

传统金融机构在推进自身数字化改造和升级的过程中,科技的需求和应用是必不可少的,科技是实现数字化的基础。金融机构已经认识到建立自己的核心科技能力的重要性,与科技企业合作已成为实现价值最大化和双赢成果的选择之一。

经过几年的深入耕耘,数字科技企业与金融机构的合作不再局限于单边领先、简单互补的模式,而是具有更加开放的生态和更多的科技赋权,实现整个金融价值链的升级和优化。

加强联系,共同成长

在加快推进新的基础设施建设的浪潮中,企业的成长路径更多地依赖于具有产业数字化优势的科技巨头。

在当前的市场环境下,金融机构与科技企业的合作是一种自然的成功。随着数字经济的快速发展,科技巨头找到了与金融机构和用户实现共同增长的途径。他们在为 C 终端用户提供更好、更安全的金融服务的同时,继续推动 B 终端业务,并成为用户与金融机构之间的纽带。

从京东金融品牌升级的一些内容来看,在 C 端,京东金融将根据财务适宜性的原则,基于大数据、人工智能等数字科技能力,在众多在线产品的基础上,为用户提供符合其个人风险偏好和金融产品风险承受能力的筛选和匹配。"在 B 端,京东金融依靠数字技术,可以帮助金融机构重塑增长能力,帮助它们创造增长价值。例如,金融机构可以通过京东金融应用程序创建一个专门的官方商店" 黄金商店 ",以实现在线和离线集成服务,提高用户的可访问性和用户服务体验,同时积累自己的品牌资产。

谢锦升说:"利用数据驱动和人工智能驱动的科技能力,建立数字金融服务情景,打开金融机构产品和服务的供应链,向需要数字金融服务的人提供服务,尽量缩小金融机构与用户之间的信息差距和信用差距,最终为双方创造长期价值。" 谈到成为一个连接金融机构和金融用户的开放平台背后的逻辑,谢锦升说。

科技巨头、中小金融科技公司和数字技术企业也在努力改变 "跑道",深化与金融机构和用户的联系,抓住产业数字化转型和升级的发展机遇。

深度服务突出价值

从 "单打独斗" 向 "合作" 的转变是产业发展的必然要求。

回顾金融科技的发展,数字技术从简单的金融产品应用到 C 终端、B 终端以及广泛服务于金融领域的每一个环节,都得到了反复的验证和磨练。

C 终端业务运作模式趋向强渠道、强资源、强流量、强经验,而 B 端业务的核心在于技术和价值,同时也需要长期、多层次的资源投入。

数字科技企业与金融机构合作的基本条件之一是需要一个深层次的合作周期,用户质量、企业信用水平、企业价值能力和整个链的利益保障都是影响金融机构是否愿意与平台合作的因素。

谢锦升说:" 实践证明,许多金融机构在数字发展过程中所面临的问题,不能单靠机构或平台来解决问题。所以一定要形成自己的朋友圈,这是一个基础。

在他看来,大多数合作伙伴都是 B2C 业务,B 方客户也面临着如何运营 C 端客户的压力。因此,C 方的运营本质上是对外合作的一部分,对大量的 B 方合作具有很大的价值。

与此同时,数字技术企业同时从事 C 终端和 B 端业务。金融机构和用户必须掌握金融机构和用户的需求,不断投资于技术研究和开发,准确洞察市场细分,切实注意安全合规。

-

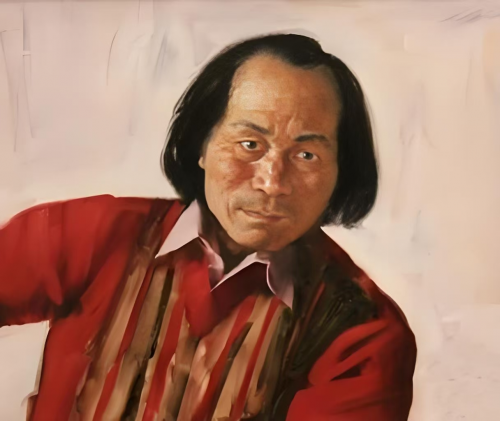

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16