如何估值?外国媒体:蚂蚁集团更像是"万事达“公司

当蚂蚁集团的IPO文件被披露时,彭博新闻社(Bloomberg News)表示,蚂蚁集团更像是万事达卡(MasterCard),而不是贝宝(PayPal)。

报告称,"蚂蚁高管的声音一直是,"蚂蚁一直是一家科技公司,而不是金融公司。"但在很多方面,蚂蚁看起来更像是一家金融服务公司,更像万事达卡(MasterCard)而不是贝宝(PayPal)。

首先,在过去一年里,蚂蚁集团在业务多样化方面取得了很大进展。向消费者和小企业提供在线贷款的小额信贷技术平台已经取代移动支付成为该集团最大的收入来源。小额贷款技术平台,主要产品包括消费和借贷,提供消费信贷和小额信贷。在2020年上半年,该平台实现了28项收入。5,860亿元,占39.集团总收入720亿元(约合10美元)的41%。40亿美元)。截至6月份,通过该平台推广的消费信贷和小额信贷余额达到2.2万亿元。

消费资金为消费者提供了长达40天的免费信贷,对于需要更多现金贷款的借款人,他们可以选择借款。在大多数情况下,这两种产品提供的信贷上限为0.04%,或15.6%的年化利率。两者都没有保证。

蚂蚁在处理信用风险方面也很像信用卡公司。蚂蚁集团的招股说明书一再提醒读者,蚂蚁不使用自己的资产负债表,也不提供担保。截至今年6月,约98%的信贷余额由银行或信托公司等合作伙伴承担。蚂蚁只需从合作伙伴那里赚取服务费。

蚂蚁正试图改善自己的外部技术形象,声称其16660名员工中有63.9%的员工处于技术岗位。但由于蚂蚁基金负责向其金融合作伙伴提供贷款征集服务,人们可以认为蚂蚁集团管理层更关心的是信贷周期和利率,而不是大数据算法。

蚂蚁说,它将依靠"智能决策系统",以确保有价值的借款人提供给合作伙伴。然而,在当前的经济环境下,这是一个很大的假设。如果借款人的信用状况恶化,或者我们无法跟踪借款人信用状况的恶化,我们用于分析借款人信用状况的标准可能会变得不准确,我们的风险管理体系可能会变得无效,"该集团的IPO声明说。

报告说,随着新冠状病毒疫情造成的资产质量恶化和家庭收入下降,蚂蚁提供的贷款拖欠款和违约率可能会上升。"因此,虽然蚂蚁基金本身并不提供贷款,但它可能要为合作银行和信托公司打开贷款之门,特别是在这些银行和信托公司已经承担了大量的坏账负担的情况下。在过去的六个月里,消费信贷已经到期超过30天,达到2天。7月份为97%,高于1%。1月和3月分别为76%和3%。5月份为01%。

金融业务的特殊性还意味着蚂蚁基金将受到不断变化的监管模式的影响。例如,8月20日,中国政府将私人贷款利率的法定批准上限降至15.4%。该集团承认,需要做好准备,以应对该政策可能扩展到其小额信贷子公司的可能性。

考虑到现有信息,很难对蚂蚁进行公平估计。该集团提供了按行业分列的收入细目,而非成本或利润水平。但可以推断,由于蚂蚁基金的毛利润和营业利润增长迅速,其数字金融业务(包括在线信贷和财富管理)是盈利的。

此外,蚂蚁的收入不稳定在某种程度上被忽视了。蚂蚁基金在IPO申请中披露了截至2019年的3年、而非季度数据。这一披露可能掩盖了政府政策对蚂蚁的影响。例如,从2017年底开始,蚂蚁必须大幅改变在线信贷业务,以遵守严格监管债务的政府政策。

万事达卡是一家总部位于纽约的支付公司,其核心产品是信用卡、借记卡和预付卡,以及为世界各地的消费者、政府和企业提供服务的创新和通用平台。该公司目前市值为348美元。0290亿美元在纽约证券交易所交易。PayPal是位于加州圣何塞的在线支付服务。,提供转账、付款或托收服务,目前市值为237美元。纳斯达克证券交易所8,250亿美元。

-

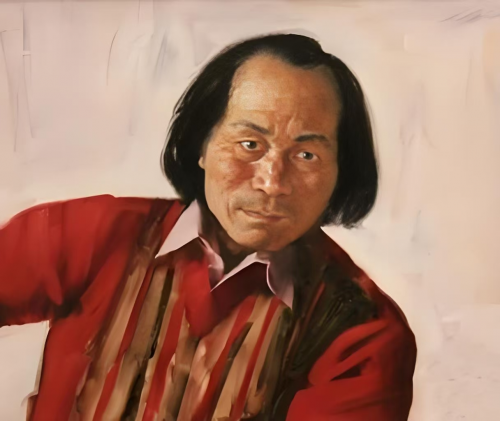

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16