股权转让估值倒置 博纳影业马拉松IPO何时到达终点?

博纳影视集团有限公司(Boehner Pictures Group Co.Ltd.,以下简称"Boehner Pictures")在首次公开发行(IPO)提交近三年后,终于更新了IPO。纳斯达克成立于2003年,2010年上市,2015年私有化,2017年在中小型董事会提交首次公开发行(IPO),最近更新了首次公开募股(IPO)。博纳影业(Boehner Pictures)的A股回报率无疑是一场马拉松。

博纳电影深受徐克的影响,在第一次世界大战中声名远扬,现已成为中国著名的电影制作和发行公司。近年来,它参与了"红海行动"、"中国船长"等多部高票房影片的投资和发行。在生产和发行方面,博纳影业在股东回报方面表现不佳。2019年,博纳影业(BoehnerPictures)的净资产回报率仅为6.23%,净资产非抵扣回报率低于4%,低于部分银行。

尽管博纳影业的利润表现一直不佳,但在2015年私有化和2017年10月上市之间,博纳影业一直受到资本巨头的青睐。仅在2016年,就有十多家机构参与了这两轮增资,而阿里和腾讯则参与了这两轮增资。

值得注意的是,博纳影业在2016年仅三个月的两轮投资区间内,整体估值从73亿元左右上升到150亿元以上。2017年,博纳影业资本增加和股权转移,博纳影业的总估值接近160亿元。2017年3月,韩寒、黄晓明和其他许多明星相继进行了投资。博纳影业的真正掌门人于东东在2016年和2017年实现了部分股权转让。

A股的冲刺花了三年时间。

博纳影业(Boehner Pictures)是中国第一家从事电影发行业务的私营企业。该公司成立于2002年,经过几年的发展,于2010年在纳斯达克上市。由于其上市正值好莱坞巨头狮门影业(Lion Gate Pictures)破产之际,市场对影视资产普遍不抱乐观态度,因此外国影视公司博纳影业(Boehner Pictures)上市以来的市值并不高。

然而,在纳斯达克上市后不久,博纳影业(Boehner Pictures)出现了转机。为了应对海外娱乐文化的投入,中国加大了对影视产业的支持力度,资本也开始通过多种渠道进入影视行业。2014年,在著名导演徐克和大量资金的支持下,博纳图片公司与"外胡山"(Waihu Hill)"一炮而红,票房高达8.81亿元,为中国电影的巨大市场注入了力量。

2015年6月,博纳影业(Boehner Pictures)在冬季财团中以"智慧利用胡山的余热"开始私有化博纳影业(Boehner Pictures)的出价。收购价格为27.4美元/普通股或13.7美元/ADS,相当于5.7亿美元的总估值,博纳影业(Boehner Pictures)在年底成功私有化。

博纳影业私有化后,在收购了多家合资企业的股份,以及多轮融资和股权转让之后,该公司于2017年3月转变为一家整体股份制公司,并于2017年10月提交了一份招股说明书,在中小型董事会上市。

然而,博纳影业(Boehner Pictures)在一个有点不合时宜的时代提交了一份招股说明书。2016年和2017年,在电影和电视资产的大规模并购和虚假估值之后,监管机构开始限制电影和电视公司的资本化。随后,包括印度娱乐媒体有限公司(002143.SZ)和华谊兄弟传媒有限公司(以下简称"华谊兄弟"30027.SZ)在内的许多影视公司开始爆发雷鸣,电影和电视公司的监管变得越来越严格。

随着影视资产的资本化受阻,博纳影业(Boehner Pictures)在2017年10月提交上市申请的过程也陷入停滞。2020年8月底,即首次公开发行(IPO)近3年后,博纳影业(Boehner Pictures)终于更新了IPO,其IPO流程又向前迈出了一步,2016年和2017年收购博纳影业(Boehner Pictures)股份的资本也迎来了谅解的曙光。

-

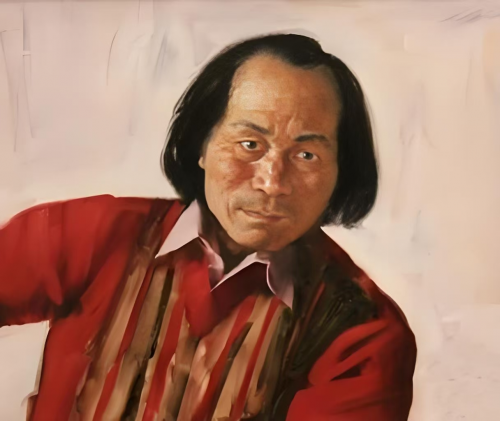

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16