避免仓促上市 蚂蚁IPO还有很多"作业"要做

在接受四个部门的采访后,蚂蚁集团仅被暂停上市,这一次,蚂蚁集团在短时间内上市的可能性变得越来越渺茫。

据报道,如果一家公司在上市面试过程中受到监督,这是会后的一件大事,就应该要求该公司进行补充披露,补充披露可以在补充披露后予以确认。也就是说,蚂蚁集团本身已经接受了四个部门的面试,这只会延误蚂蚁集团的上市过程,不会造成长期障碍。

但如果蚂蚁集团的金融技术监管环境发生变化,可能会对蚂蚁集团的业务结构和盈利模式产生更大影响,蚂蚁集团需要更多时间来满足监管要求,而不是IPO的日子。

据知情人士透露,中国正在全面修订金融科技业的相关规定,并成立了一个联合工作组监督蚂蚁小组。除了与该小组保持定期联系外,该工作组还负责收集数据和其他材料,研究其结构调整,并起草其他金融技术行业规则。

11月2日,在监管部门采访马云的同一天,银监会发布了"网络小额贷款业务管理暂行办法"(征求意见稿),旨在规范小额信贷公司的网络小额信贷业务,防止网上小额信贷业务的风险。

这条规则可以被看作是加强对蚂蚁集团(Ant Group)等小额金融平台监管的第一个信号,当然,蚂蚁集团只是一个征求意见草案,这需要时间,最终版本也是如此。

虽然这只是一条规则草案,但它仍可能让蚂蚁集团面临更严格的监管和杠杆率的大幅降低,这意味着蚂蚁集团需要补充资本。据估计,蚂蚁集团需要补充约120亿美元才能满足要求。有了监管要求,蚂蚁集团必须进行调整。

此外,蚂蚁集团还需要向银监会申请两个小额信贷平台的新牌照,这两个平台将同时得到银监会的批准。目前似乎仍不确定银监会是否同时批准蚂蚁集团的两个牌照。

不仅如此,由于蚂蚁集团在两个以上的金融部门开展业务,它还需要向中国人民银行(PBoC)申请一份独立的金融控股公司牌照。

这样,蚂蚁集团IPO之前确实有很多"作业"要做。而在行业监管方面,只有小额信贷监管条款的出台,不排除未来会对金融科技行业引入更多监管规定。

目前,蚂蚁集团IPO的主动权掌握在监管机构手中,而不是蚂蚁本身。蚂蚁集团现在能做的就是根据不断变化的规则调整业务。

蚂蚁不能决定何时才能演变成监管机构所想象的那样,但蚂蚁集团不能等待太久。如果蚂蚁集团无法在2020年10月首次公开发行(IPO)到期前完成上市,它必须再次经历上市过程,并寻求新的批准。

在完成业务调整后,蚂蚁集团还需要调整估值,整个过程很难在一夜之间实现。在蚂蚁集团暂停上市后,很明显,最快半年内完成上市将需要更多时间。

尽管监管环境更加严格,但蚂蚁集团仍有相当大的回旋余地,蚂蚁集团最近对巨额ABS的发行进行了监管和发布。

根据上海证券交易所公司债券项目信息平台公告,蚂蚁集团的两个ABS融资项目已经更新通过,总计200亿元。此外,蚂蚁集团拥有的两家在线小额贷款公司以及总计260亿美元的3个ABS项目已被上海证券交易所接受。

也就是说,除了IPO,蚂蚁集团还有很大的潜力要做,运营没有受到影响,为了满足合规要求,一如既往,可以做自己擅长的事情。

避免仓促上市对双方来说都不是坏事。它可能不再是全球规模最大的IPO,但它将让蚂蚁集团重新回到阿里和马云的初衷。

-

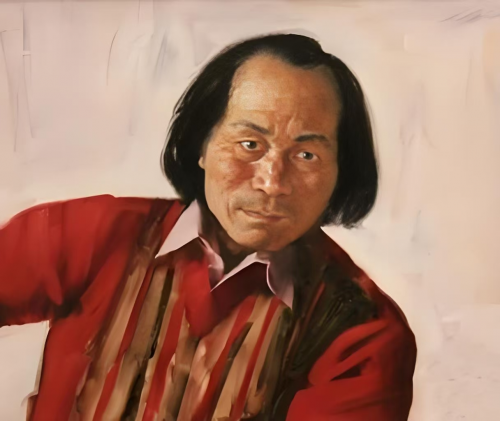

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16