中国最大肿瘤医疗机构海吉亚:能否复制爱尔眼科的“十年三十倍”神话?

海吉亚的前方是一片坦途,还是荆棘密布?

作者 | Leo

来源 | 格隆汇新股

数据支持 | 勾股大数据

网络上流行一句话:年轻时拿命挣钱,老了拿钱买命。一直以来,癌症就是悬在人们头上的一把达摩克利斯之剑。根据弗若斯特沙利文数据显示,中国癌症病发人数居全球最高,预计2020年还将增长16.28%。

在此背景下,海吉亚开启赴港上市之旅。作国内最大的肿瘤医疗集团,拥有行业领先的伽马刀专利,海吉亚的前方是一片坦途,还是荆棘密布?

1

中国最大的肿瘤医疗机构

作为一家连锁机构,海吉亚医疗集团在全国范围内共计有10家肿瘤专科医院及放疗中心,是中国最大的肿瘤医疗机构。

根据弗若斯特沙利文数据,中国在2018年癌症患病人数为428.5万人,患病人数全球最高。与此同时,中国近5年的存活率仅为40.5%,远低于美国的存活率66.9%。

当前,针对肿瘤的治疗方式,主要包括手术、放疗、介入性放疗、化疗、靶向疗法以及免疫疗法。其中,靶向疗法和免疫疗法是近年来新型治疗方式,绝大部分药物都处于临床阶段,少数已经通过药监局批准进入市场。而目前通用的治疗肿瘤方式还是以手术治疗配合放疗以及化疗进行。

海吉亚针对肿瘤的治疗,主要是以放疗为主。从专利技术方面来看,公司主要采用伽马刀(Gamma Knife)作为放疗的主要治疗手段。

伽马刀,是根据立体几何定向原理,将颅内的正常组织或病变组织选择性确定为靶点,使用钴-60产生的伽马射线进行一次性大剂量聚集照射,使之产生局灶性的坏死从而达到治疗疾病的目的。相比起其他治疗设备,伽马刀治疗十分简便,几十分钟内便可完成,患者不需要脱发,没有严重不良反应,术后不需要输血、用药,一般不用住院,可以做到精准治疗。

海吉亚的子公司伽玛星,是中国最主要的伽马刀生产商,其联合创始人宋世鹏被誉为“中国伽玛刀之父”。目前海吉亚拥有42台国内最先进的专利立体定向放疗设备,在专利技术方面海吉亚医疗集团处于领先地位。

图表一:海吉亚专利定向放疗设备

数据来源:公司官网,格隆汇整理

2

营收扭亏为盈后的

高毛利率,能否持久?

从公司招股说明书上来看,公司收入来源主要来自于三个部分:医院业务、第三方放疗业务以及医院托管业务。

其中,公司营业收入构成的核心是医院业务,占比86.8%,第三方放疗业务和医院托管业务所占收入比例不足15%。

图表二:公司2019年各业务占收入比例

数据来源:招股说明书 格隆汇整理

数据截至2019年10月31日

从毛利率角度来看,三项业务中医院业务以及第三方放疗业务毛利率逐年递增。公司的医院业务毛利率由2017年的18.9%增长至2019年10月的25.2%,第三方放疗业务毛利率由61.6%增长至64%。但医院托管业务的毛利率在2019年10月有所下滑,从上一年的78.7%下滑至70.7%。

图表三:2017-2019年

公司各业务毛利率(%)

数据来源:招股说明书 格隆汇整理

业务占比最大的医院业务以及第三方放疗业务的毛利增长,也带动公司在2018年实现扭亏为盈。

从亏损转盈利,翻看具体的业务数据,主要来自于医院业务收入的增加。医院业务主要包括住院医疗部分以及门诊医疗,但两者的增长点却不相同。较2017年住院医疗部分收入增加较大61.18%,但人数却只增加4.9%,而门诊医疗收入增加30.62%,就诊人数却增加10.87%。

图表四:公司门诊及住院医疗

收入(千元)和人数(人)

资料来源:招股说明书,格隆汇整理

由此可以看出,海吉亚2018年扭亏为盈的最大功臣是住院医疗服务,而这种增加与就诊人数关联性并不强。那到底是什么因素使得收入增加呢?海吉亚招股说明书中给出了答案,医院业务收入增加是由于就诊次均收费增加引起的,2018年的次均收费较2017年提高了33.51%。

图表五:公司住院医疗

就诊次收费(元/人)

数据来源:招股说明书,格隆汇整理

表面上的高毛利率和高收益固然是十分亮眼的,那么是否能够持久?可能还得看政策能否眷顾的到。需要注意的是,高毛利率的潜台词是海吉亚的成本和价格间空间很大,而2018年医院业务收入的提升得益于就诊次均收费增加,和患者人数关联性不大,这也和价格有直接关系。

在公司招股说明书中曾提到,医院收入榜首的单县海吉亚医院的次均收费增加,主要原因就是地方医疗手术指引价格提高,可见毛利率和医院收入对价格非常敏感。2020年1月卫计委发布的《医疗机构内部价格行为管理规定》表明对医疗服务及药品的价格管控是长期的政策方向,所以一旦有新政策实施很可能造成海吉亚的盈利水平出现较大波动。

3

七成医院来自于收购,

外延式收购是福还是祸?

截至招股书披露日,海吉亚医疗共计拥有10家医院,包括7家自有医院,3家托管医院,另外2019年还创办了2家新医院,但尚未动工建设。需要注意的是,10家已经建成的医院中,前后共计有7家医院是通过并购完成的。

靠并购支撑起千亿市值的爱尔眼科10年股价增长30倍,海吉亚能否复制这一成功路径?

从时间上来看,自海吉亚成立以来,一共收购了4家自有医院。具体来看,公司以7052万元收购了龙岩市博爱医院,1.15亿元收购了苏州沧浪医院,收购的安丘海吉亚医院、成武海吉亚医院,分别作价1400万元、2600万元。另外,公司还耗资6850万元收购了三家医院托管业务的民营非营利性医院的全部股权。

那么海吉亚收购的成效如何?答案恐怕是喜忧参半。

从2017年到2019年十月的毛利来看,最先收购的龙岩市博爱医院三年毛利之和达1.07亿,已经超过其收购成本,还算是一个不错的收购案例。同年收购的苏州沧浪医院三年毛利之和是1.09亿,也基本达到收购成本。

但是并不是每一个收购带来的都是盈利。在两个成功收购案例的次年,收购的成武海吉亚医院毛利仅为1354.5万,远没有达到收购成本。而最失败的安丘海吉亚医院,甚至还未实现盈利。从其注册床位入住率上来看,安丘海吉亚医院在2018年以及2019年10月的入住率分别为1.9%以及14.9%,床位使用率低的可怜。

图表六:海吉亚医疗集团

收购各医院毛利(千元)

-

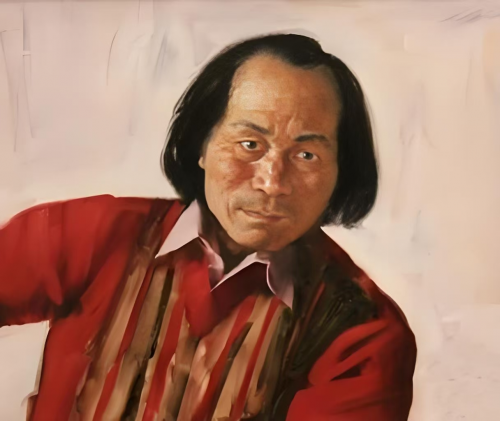

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33

中国文化 世界共享——艺术大师蒋征互联网 2025-01-17 11:33 -

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31

无人车驶入藏族村,“金疙瘩”书写村民致富经互联网 2025-01-17 11:31 -

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31

中国文化 世界共享——艺术大师郭清生互联网 2025-01-17 11:31 -

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22

大金中国蝉联“金蜜蜂2024优秀企业可持续发展报告·长青奖一星级”互联网 2025-01-17 11:22 -

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15

越捷航空荣膺2025年全球最安全航空公司之列 上榜AirlineRatingsTop10互联网 2025-01-17 11:15 -

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16

新年新气象,澳柯玛燃气灶以旧换新过大年互联网 2025-01-17 11:16